Adóbevallás 2024, szja 2024 – fontos tudnivalók, határidők, dátumok!

SZJA-Bevallás Határideje 2024-ben

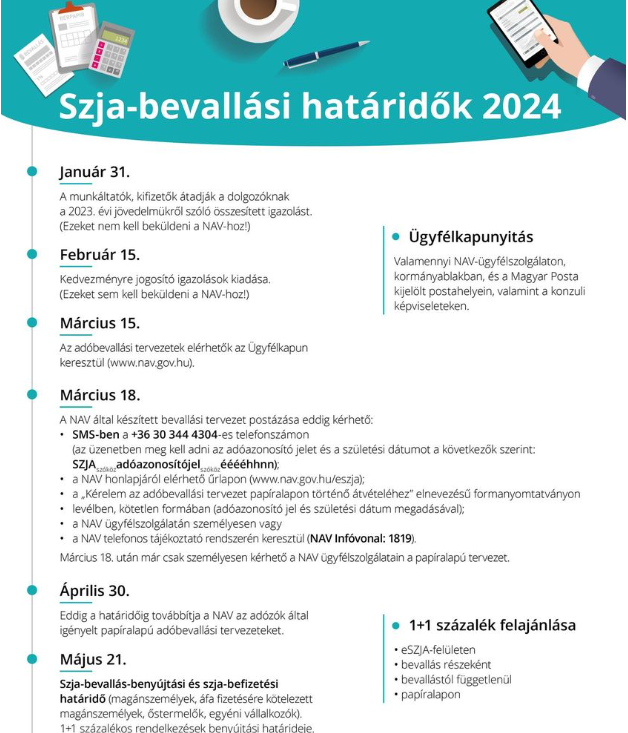

A bevallás határideje 2024. május 20. Ez azonban változhat, ha ez a dátum hétvégére vagy munkaszüneti napra esik. Ebben az esetben a következő munkanap a határidő. Viszont 2024-ben Május 20. hétfőre esik, így nincs változás.

( Friss hírek itt )

Az egyes adótörvények módosításáról szóló 2023. évi LXXXIII. törvény a Magyar Közlöny 2023 nov. 30-i 171. számában került kihirdetésre. Az új szabályok között ismét sok olyan található, ami már 2024.01.01-én hatályba lép, így mindenkit szorít az idő, hogy a sokrétű, s több adózási területet érintő rendelkezéseket megismerje és értelmezze.

Vegyük hát sorra a főbb adóváltozásokat. (A hatályba lépés dátumát ott jelezzük külön, ahol az nem 2024.01.01., s kapcsolódóan felhívjuk a figyelmet arra, hogy az átmeneti rendelkezések alkalmazása minden esetben külön figyelmet igényel, amelyeket a jelen cikkben nem ismertetünk részletesen.)

Személyi jövedelemadó

Egyéni vállalkozók közteherviselése

A végleges adócsomagból kikerültek az egyéni vállalkozók közteherviselésének egyszerűsítésére vonatkozó rendelkezések, amelyeket a törvényjavaslat még tartalmazott. A módosítás arra hivatkozva maradt el, hogy a változások pontos tartalmáról még egyeztetések szükségesek. Mivel ezek a változások eleve csak 1 év múlva, tehát 2025. január 1-jétől léptek volna életbe, várhatólag hallunk még ezekről a reformtervekről a jövőben. Az egyszerűsítések érintették volna az egyéni vállalkozók szociális hozzájárulási adó és társadalombiztosítási kötelezettségeit is, de aztán ezek sem kerültek be a mostani törvénybe.

Összevont adóalapot érintő változások

Módosulnának a 30 év alatti anyák adókedvezményének érvényesítésnek feltételei, a hatálybalépés után a kedvezmény igénybevételhez az anyától szükség lesz egy olyan nyilatkozatra, ami tartalmazza a kedvezményre való jogosultság jogcímét, a gyermek vagy a magzat adatait és jogosultság megnyílásának/megszűnésének napját.

A kiegészítő családi kedvezménnyel kapcsolatban módosul a tartósan beteg, illetve súlyosan fogyatékos személy fogalma. A hatálybalépés után ebbe a kategóriába tartozik majd a 18. életévét betöltött magánszemély is, aki a magasabb összegű családi pótlék helyett fogyatékossági támogatásban részesül, így utánuk magasabb összegű családi kedvezmény lesz igénybe vehető.

Béren kívüli egyes meghatározott juttatások

A jogalkotó egyszerűsítési szándéka nyomán megváltozik a béren kívüli juttatások és egyes meghatározott juttatások közterheinek a bevallási és megfizetési rendje haviról negyedévesre. Az eddigi havi időszak helyett abban a negyedévben kell bevallani és megfizetni majd a járulékokat, amelybe a juttatás hónapja beleesik.

Kedvező változás az is, hogy jövőre többet ajándékozhatunk kedvező adózás mellett, mivel az egyes meghatározott juttatásként adózó csekély értékű ajándékként juttatott adóköteles jövedelem évi maximális száma három alkalomra emelkedik az eddigi egyről.

Továbbá adómentes juttatásnak minősül majd a juttató által vendéglátás keretében, üzleti ajándékként vagy csekély értékű ajándékként adott, a törvényben meghatározott borászati termék (palackozott, oltalmi megjelöléssel ellátott), azzal a kitétellel, hogy az ajándékozónak nyilvántartást kell vezetnie, amelyből megállapítható a beszerzés forrása és termék felhasználásának módja.

Adómentes juttatások

Újdonság az adómentes juttatások körében az induló vállalkozásban munkavállaló vagy vezető tisztségviselő által ingyenesen vagy kedvezményesen megszerezhető tagsági jogot megtestesítő részesedés (pl. üzletrész, részvény), abban az esetben, ha a megszerzett jogot vagy részvényt a szerző legalább 3 évig nem értékesíti.

Maga az induló vállalkozás is új fogalom a törvényben, olyan legfeljebb öt éve bejegyzett, tőzsdén nem jegyzett mikró- és kisvállalkozás, amely még nem osztott nyereséget, és nem egyesülés vagy szétválás útján jött létre.

Annak érdekében, hogy fokozzák a részvételi kedvet, adómentessé válik a számsorsjátékokon elért nyeremény (pl: lottó, kenó, stb).

Az amerikai-magyar kettős adóztatást kizáró egyezmény megszűnése miatt szükséges módosítások

Ezek alapvetően a személyi jövedelemadó alábbi területeit érintik, és az egyezmény felmondásából fakadó hátrányokat próbálják orvosolni, főleg a tőkejövedelmek tekintetében.

- Az OECD tagállamban székhellyel rendelkező személy által kibocsátott értékpapírból származó jövedelmekre, valamint fizetett kamatra nem kell alkalmazni az egyéb jövedelemre vonatkozó szabályokat.

- Továbbra is ellenőrzött tőkepiaci ügyletnek minősül egy ügylet, ha azt egy az USA-ban működő pénzpiaci szolgáltató közreműködésével kötötték; így megmarad a lehetőség az ügyletekből az adott évben keletkező veszteség és a későbbi nyereség egymással történő szembeállítására.

- Módosul a külföldön megfizetett adó beszámítására vonatkozó szabály. A belföldi illetőségű magánszemély által megszerzett, a jövedelemszerzés helye szerint külföldről származó külön adózó jövedelem (pl. osztalék) esetében a törvény engedélyezi a külföldön megfizetett adó beszámítását.

- Pontosítják az előadóművészek és sportolók jövedelemszerzésének helyére vonatkozó szabályokat is. A kettős adóztatást elkerülő egyezményekhez hasonlóan a belföldi jogszabályok alapján is a tevékenység végzésének helye szerinti állam lesz jogosult adóztatni még akkor is, ha a jövedelem nem közvetlenül a magánszemélynél keletkezik.

Szociális hozzájárulási adó

Szűkül a munkaerőpiacra lépők után érvényesíthető kedvezmény alkalmazási köre. A módosítások értelmében csak a magyar állampolgárságú munkavállalók, az EGT tagállamok állampolgárai után, és a Magyarországgal határos nem EGT-államok (Ukrajna, Szerbia) állampolgárainak foglalkoztatása esetén lehet majd ezt érvényesíteni.

2023. december 31-jétől nem érvényesíthető egyszerre a kutatás-fejlesztési tevékenység után a szociális hozzájárulási adókedvezmény és a kutatás-fejlesztési tevékenység társasági adókedvezménye.

Társadalombiztosítás

Harmadik országi állampolgárok kiküldetése

A módosítások alapján a harmadik állam állampolgárának Magyarországról történő kiküldetése esetében a tevékenység ellenértékeként a tárgyhónapban megszerzett jövedelem minősül járulékalapnak, így a szociális hozzájárulási adó alapjának is. Eddig ebben az esetben kedvezményes járulékalap szabály volt alkalmazható, miszerint a járulékalap az alapbér, de legalább a bruttó átlagkereset összege.

Nemzetgazdasági szintű bruttó átlagkereset

Bekerül a törvénybe a nemzetgazdasági szintű bruttó átlagkereset fogalma, ami a teljes munkaidőben alkalmazásban állókra tekintettel megállapított bruttó átlagkeresetnek felel meg. Ezt a Központi Statisztikai Hivatal teszi közzé a Hivatalos Értesítőben. A Hivatalos Értesítő 2023. évi 10. száma szerint a 2024-ben a tárgyévet megelőző második év (2022.) havi nemzetgazdasági szintű bruttó átlagkeresete 515.750 forint.

Érdemes még megemlíteni, hogy 2023. december 1-től a minimálbér bruttó összege 266.800 forintra, a garantált bérminimum összege pedig 326.000 forintra emelkedik. Ez a minimálbér esetében 15, a garantált bérminimum esetében 10 százalékos emelkedést jelent.

A bizalmi vagyonkezelés változásai

A módosítás az eddigi bemeneti adóztatás helyett kimeneti adóztatást vezet be. Ez a gyakorlatban azt jelenti, hogy adókötelezettség keletkezik majd abban az esetben, ha a kezelt vagyon induló tőkéjének terhére juttatnak bevételt a kedvezményezettnek és a juttatást megelőző 5 évben történik olyan vagyonátadás, aminek során a juttatott vagyonelemeket felértékelték és emiatt eszközérték növekmény keletkezett.

Ez a változás csak a 2023. szeptember 12. után létrejött bizalmi vagyonkezelőket érinti, s ezt a szabályt megfelelően alkalmazni kell a jelzett dátumot követően létrejött magánalapítványok esetében is.

Társasági adózás

Kutatás-fejlesztési tevékenység adókedvezménye

A változások egy új kutatás-fejlesztési támogatási jogcímet vezetnek be 2023.12.31-el, ami alternatívája lesz az eddig elérhető K+F adóelőnyöknek. A bevezetésre a globális minimumadós kiegészítő adó miatt kerül sor, annak érdekében, hogy ez az új kedvezmény ott is érvényesíthető legyen, hiszen az új K+F adókedvezmény a globális minimumadóban elismert visszatérítendő adókedvezménynek minősül majd.

Érdemes kiemelni, hogy az elszámolható költségek köre szűkebb, mint amit az adózók a korábbi K+F adóalapcsökkentő tételnél figyelembe vehetnek. Az adókedvezményt alapkutatás, alkalmazott kutatás, kísérleti fejlesztés tevékenységére, valamint az ezekhez kapcsolódó tételesen felsorolt közvetlen költségekre lehet alkalmazni, először a 2024-es adóévben.

A kedvezmény mértéke az elszámolható költség maximum 10%-a, amihez még további euró alapú felső határértékek kapcsolódnak majd. Ez a kedvezmény a felmerülés évében és az azt követő 3 évben használható fel.

Fontos változás, hogy az adókedvezmények érvényesíthetőségi sorrendje is megváltozik, az új K+F kedvezmény minden más adókedvezmény előtt lesz alkalmazandó és segítségével akár nullára is lehet csökkenteni a társasági adót.

Bejelentett részesedés

A törvénymódosítás, a globális minimumadó bevezetésével összhangban, egyszeri lehetőséget teremt arra, hogy az adózó a 2023. december 31-ét megelőző napon bejelentett részesedésnek nem minősülő részesedését a 2023. adóévre vonatkozó éves társasági adóbevallás benyújtására nyitva álló határidő utolsó napjáig, utólag bejelentse az adóhatósághoz, és 2023-tól bejelentett részesedésként vegye ezeket figyelembe. Ezzel ezek későbbi elidegenítése akár adómentes is lehet.

Ellenőrzött külföldi társaság

A módosításokkal általánosabb szabályok mentén határozzák meg az ellenőrzött külföldi társaság fogalmát, így kevésbé fog kötődni Magyarország az EU vagy az EGT tagállamaival kötött egyezményeihez. A rendelkezés életbelépésétől bármely olyan külföldi személy minősülhet ellenőrzött külföldi társaságnak, akinek az állandó telephelye az illetősége szerinti államban adómentes vagy nem adóköteles. Az EKT-tól szerzett jövedelmek és nekik kifizetett költségek kedvezőtlenebbül adóznak, és bizonyos esetekben speciális nyilvántartás/dokumentáció készítésére is szükség lesz.

Vállalkozás érdekében felmerülő költségek, ráfordítások

A módosítással kiegészül a nem a vállalkozási tevékenység érdekében felmerült költségek, ráfordítások köre. Nem lesznek levonhatók az olyan államokba kimenő jogdíj- és kamatfizetések, amelyek szerepelnek a nem együttműködő országok és területek uniós jegyzékében, vagy amelyek nulla avagy alacsony adókulcsúnak minősülnek.

Kapcsolt vállalkozások definíciójának pontosítása

A társasági adó törvény szerint bizonyos esetekben eddig is elegendő volt a 25 százalék részesedés vagy jogosultság a kapcsolt jelleg megállapításához, viszont ez csak a közvetlen anya-leányvállalat viszonyban lévő vállalkozások esetében volt alkalmazható. A módosítás kiterjeszti a definíciót és bizonyos esetekben testvérvállaltok között is lehetővé teszi, hogy a 25 százalékos részesedés már kapcsoltságot eredményezzen.

Fejlesztési adókedvezmény

Pontosítják az Európai Bírósági engedélyen alapuló kedvezmények feltételeit; ilyen engedélyre akkor lehet szükség, ha az adókedvezményből létrehozott beruházás jelentértéke eléri a 110 millió eurót (ez az értékhatár korábban 100 millió euró volt).

Energiahatékonysági beruházás, felújítás adókedvezménye

Átalakul az energiahatékonysági beruházások, felújítások adókedvezményének rendszere. A módosítások bevezetik a „alternatív beruházás, felújítás” fogalmát, amit figyelembe kell venni az elérhető adókedvezmény mértékének meghatározásához.

Az adókedvezmény maximális mértéke az eddigi 15 millió eurónak megfelelő forintösszegről 30 millió eurónak megfelelő forintösszegre nő, azzal a feltétellel, hogy felújítás esetén 20%-al kell javulnia az energiahatékonyságnak. Emellett több részletszabály és fogalom is pontosításra kerül a kedvezménnyel kapcsolatban.

Kisvállalati adó (KIVA)

Összhangba kerül a KIVA alap meghatározása során a doktori képzésben résztvevők után érvényesíthető kedvezmény összege a szociális hozzájárulási adó 2024. január 1-től hatályos kedvezmény összegével, ami maximum a minimálbér kétszerese.

A cégforma-váltást megelőző nappal megszűnik a KIVA alanyiság, ha a KIVA alany zRt. nyilvánosan működő részvénytársasággá alakul.

A KIVÁ-ból való kikerülés esetén az adózónak a hatályos szabályok szerint 2 évig nincs lehetősége újra a KIVÁ-t választani adózási formaként. Ezt most módosítják, amennyiben az adóalanyiság könyv szerinti értéken megvalósított egyesülés vagy szétválás miatt szűnne meg, akkor a jogutód(ok) 15 napon belül ismételten választhatja(k) a KIVA-alanyiságot. A rendelkezések a kihirdetést követő naptól lépnek életbe.

Helyi iparűzési adó (HIPA)

Növekszik az adótartozás értékhatára, ami után a helyi önkormányzat közzé teheti az adósok adatait. 90 napon túl fennálló tartozás esetén az eddigi 100.000 Ft-ról az értékhatár 500.000 Ft-ra növekszik.

Bekerülnek a törvénybe a kötelező visszaváltási rendszerhez kapcsolódó fogalmak, továbbá az érintett adózók esetében a nettó árbevételt és az eladott áruk beszerzési értékét úgy határozzák meg, hogy a visszaváltási díj egyiknek sem lesz része, ezáltal biztosítják az összhangot a számviteli szabályokkal.

A globális minimumadó szabályairól szóló törvényjavaslat alapján, ha a vállalkozó él társasági adókedvezménnyel a kutatás-fejlesztési tevékenységére tekintettel, akkor 2023. december 31-étől a helyi iparűzési adó alapját nem csökkentheti az alapkutatás, alkalmazott kutatás, kísérleti fejlesztés adóévben elszámolt közvetlen költségével.

A közművezetékek adója

Két lépésben kivezetik a közművezetékek adóját. 2024. január 1-jétől nem az adó tárgya a hírközlési vezeték, míg 2025. január 1-jétől teljesen meg is szűnik ez az adónem.

Reklámadó

A reklámadó felfüggesztését további egy ével meghosszabbítják 2024. december 31-ig.

Egyszerűsített foglalkoztatás

2024-től az egyszerűsített foglalkoztatás után fizetendő külön közteher szociális hozzájárulási adónak minősül, fontos, hogy a közterhet továbbra is az Efo tv. szabályai szerint kell majd teljesíteni és a szociális hozzájárulási adó kedvezményei nem alkalmazhatóak rá.

Általános forgalmi adó

eÁfa és M2M adatszolgáltatás bevezetése

Az adócsomag részletes rendelkezéseket tartalmaz a NAV által biztosított eÁfa rendszerre vonatkozóan. 2024. január 1-jétől az adóalanyok a jelenleg használatos hagyományos áfabevallási nyomtatványok (ÁNYK) mellett az eÁfa rendszeren keresztül és az M2M adatszolgáltatás keretében is benyújthatják áfabevallásukat.

Ezzel lehetőség lesz az eÁfa rendszer elektronikus felületén keresztül, a NAV rendelkezésére álló információk alapján elkészített tervezet felhasználásával áfabevallást benyújtani. Másrészt egy szabványosított fájlt is fel lehet majd tölteni a NAV felületére közvetlen számítógépes, tehát gép-gép kapcsolaton keresztül (M2M), amelynek NAV általi adatellenőrzését követően, az adózó véglegesíthet azt és áfa bevallásként funkcionálhat.

Mindkét esetben, az így elkészített adóbevallások csak az adózó jóváhagyásával tekinthetők véglegesítettnek (ellentétben az eSZJA-val, ahol nem szükséges a jóváhagyás). Az eÁfa rendszer a megszokott megállapítási és bevallási módszerekkel párhuzamosan kerül bevezetésre, azaz mindenki választhat, hogy melyik mód szerint szeretne eljárni.

E-pénztárgép

Az e-pénztárgép rendszer bevezetésére tekintettel a javaslat új rendelkezéseket vezet be az áfa-törvénybe a nyugtákra vonatkozóan. Az adóalanyok például kötelesek lesznek feltüntetni az e-nyugtán a termékek vagy szolgáltatások megnevezéseit (valamint a termékek globális kereskedelmi áruazonosító számát, ha az majd már, várhatóan 2028-tól rendelkezésre áll) és az adómentességre való utalást. Másrészt az adócsomag új adatszolgáltatási kötelezettséget is bevezet, amelyet az e-nyugták esetében valós időben, más bizonylatok esetében pedig 3 napon belül kell jelenteni. A tervek szerint az e-Nyugta rendszer keretében bármilyen digitális eszköz használható lesz majd a nyugták kibocsátására.

A módosítás bevezeti továbbá a nyugtával egy tekintet alá eső okirat fogalmát, amely lehetővé teszi az adóalanyok számára, hogy a számlához hasonlóan nyugtát javító bizonylatot állítsanak ki.

A törvénycsomag jelentősen megváltoztatja az adómentességi rendszert is, mivel harmonizálja azt a közösségi joggal. E tekintetben 2025. január 1-től lehetővé teszi a belföldi adóalanyok számára, hogy egy másik uniós tagállamban végzett ügyletük tekintetében adómentességet válasszanak abban a tagállamban. Ugyanakkor a külföldi adóalanyok is választhatják majd az adómentességet a belföldön végzett ügyletek tekintetében.

Virtuális rendezvények

Az adócsomag a héa-irányelvnek való megfelelés érdekében a teljesítés helyére vonatkozó szabályokat is módosítja 2025. január 1-től a kulturális, művészeti, tudományos, oktatási, szórakoztatási eseményekkel és rendezvényekkel kapcsolatban. A változások szerint, ha egy kulturális, művészeti, tudományos rendezvényen való részvétel virtuális, az ügyletet az igénybe vevő országában kell adóztatni (eddig ilyen esetekben „csak” a rendezvény helyszíne számított teljesítési helynek, ami virtuális események esetén azt eredményezte, hogy – a főszabálytól eltérően – a szolgáltatás nyújtója szerinti országában volt a teljesítési hely.)

Továbbá ilyen jellegű online szolgáltatások nyújtása nem adóalanyok részére a szolgáltatást igénybe vevő nem adóalany lakóhelye szerint adózik majd.

Fogtechnikai tevékenység és betegszállítás

Eddig bizonytalanság uralkodott az adófizetők körében azzal kapcsolatban, hogy pontosan mi tartozik a fogtechnikusok és fogorvosok tevékenységéhez kapcsolódó áfa-mentességek hatálya alá. E bizonytalanság feloldása és az irányelvnek való pontosabb megfelelés érdekében, a módosítás egyértelművé teszi, hogy a fogtechnikusok vagy fogorvosok által nyújtott szolgáltatások és a fogászati protézisek értékesítése adómentességre jogosultak.

Kiterjeszti továbbá a mentesség hatályát, ezzel a közszolgáltatónak nem minősülő szolgáltatók általi beteg- és sérültszállítása szintén adómentes, feltéve, hogy a szolgáltató a szállítást speciálisan erre a célra felszerelt járművel végzi.

Adókulcs módosítások

Az adócsomag tisztázza a különleges gyógyászati célú anyatej-helyettesítő tápszerek, az anyatej-helyettesítő tápszerek és az anyatej-kiegészítő tápszerek besorolását, amelyekre az 5%-os kedvezményes áfa-kulcs vonatkozik majd. Emellett 18%-os áfakulcs alá sorolja a desszert jellegű sajtkészítményeket, így például a túró rudikat.

Ingatlanhoz kapcsolódó tevékenységek fordított adózása

Az ingatlannal kapcsolatos építési-szerelési és egyéb szolgáltatások után az adót a szolgáltatás igénybe vevője fizeti meg, amennyiben az ingatlanra vonatkozó tevékenység hatósági engedélyhez vagy hatósághoz történő bejelentéshez kötött. Eddig ezekben az esetekben a szolgáltatás igénybe vevőjének kellet nyilatkoznia a fordított adózásról, azonban 2024. január 1-től már, ha a hatósági engedély vagy bejelentés az szolgáltatás nyújtójának tevékenységéhez kapcsolódik, akkor megfordul a nyilatkozattételi kötelezettség és a szolgáltatásnyújtóját fogja terhelni.

Családi otthonteremtési kedvezmény illetékmentessége

Kiegészülnek a családi otthonteremtési kedvezménnyel (CSOK) megszerzett lakóingatlanoknál már meglévő visszterhes vagyonátruházási illeték alóli mentesség szabályai. A változások értelmében az illeték alóli mentesség kiterjed a kistelepülési CSOK-ra is.

Adózás rendje, Adóigazgatás rendtartása

’08-as jelű bevallás

Az adminisztratív együttműködésről szóló uniós irányelv hetedik módosításának (DAC7) 2024. január 1-jei hatálybalépése miatt, az adatszolgáltatási kötelezettség teljesítéséhez szükséges a ’08 jelű bevallás módosítása. Az adatszolgáltatási kötelezettség bővül olyan adatokkal, amellyel kapcsolatos információ jelenleg nem áll rendelkezésre az adóhatóság rendszereiben, ezért szükségessé vált a „Havi bevallás a kifizetésekkel, juttatásokkal összefüggő adóról, járulékokról és egyéb adatokról” elnevezésű, ’08 jelű bevallás kiegészítése.

E-pénztárgép

Az adócsomag számos általános és technikai rendelkezést tartalmaz a 2024. július 1-jétől bevezetésre kerülő úgynevezett e-pénztárgép rendszerek használatának feltételeiről. A tervek szerint ezek az új típusú e-pénztárgépek a jelenlegi online pénztárgépek helyébe lépnek. Az e-pénztárgépek segítségével a vásárlásokról elektronikusan állítanak majd elő nyugtákat, amelyeket a vásárlók egy erre a célra fejlesztett mobiltelefonos alkalmazásból tölthetnek majd le. Az új rendszerben a nyugtákat csak elektronikusan állítanák ki, és a vásárlók csak egy másolati papíralapú példányt kérhetnének az eladótól. Az új szabályok meghatározzák a NAV jogosultságait és azt is, hogy a nyugtatárban 10 évig kötelező a nyugták megőrzése.

Csatlakozás áfa-csoporthoz

Az adócsomag szerint a tevékenységüket az év során megkezdő személyeknek az adóhatósági bejelentkezéstől számított 30 napon belül kell benyújtaniuk a csoportos adóalanyisághoz való csatlakozásról szóló kérelmüket. Eddig a bejelentkezéssel egyidejűleg kellett ezt megtenni. A határidő elmulasztása esetén igazolási kérelemnek nincs helye.

Adótartozással rendelkezők listája

Felülvizsgálják az adótartozással rendelkező adóalanyok listájára vonatkozó szabályokat, mind a központi, mind az önkormányzati adóhatóságok vonatkozásában. A jövőben, kérelemre nyolc napon belül lehet majd töröltetni az adózót a közzétételi listáról, ha a fizetési kötelezettségét vagy adótartozását rendezte.

Végelszámolás alatt állók észrevétele

Az adózók joga tovább bővül azzal, hogy a módosítás megteremti a lehetőségét, hogy a végelszámolás során is élhessenek az adózók észrevétellel. Erre az ellenőrzést lezáró jegyzőkönyv átvételétől számított nyolc napon belül lesz lehetőségük.

Számviteli törvény

Kötelező visszaváltási rendszer

A törvény kiegészül a palackok és italos dobozok újrahasznosítható termékként és önkéntes visszaváltási díjas termékként való elszámolására vonatkozó szabályokkal, hiszen 2024 január 1-től indul a kötelező visszaváltási rendszer. Az új rendszerrel kapcsolatos gazdasági eseményeket főszabály szerint a termék nettó értékesítési vagy beszerzési árának módosításával kell elszámolni. A nem újrahasznosított termékek után a termék gyártója által a koncessziós jogosultnak fizetett kötelező visszaváltási díjak összegét egyéb ráfordításként, míg az esetlegesen keletkező EPR díjat igénybe vett szolgáltatásként kell elszámolni.

Halasztott adó

A globális minimum adórendszerrel egyidejűleg a magyar számviteli szabályokba is bekerült az IFRS beszámolási rendszerben jól ismert ún. halasztott adó, amelyet a vállalkozások választhatnak. A mérlegben így befektetett eszközként, vagy hosszú lejáratú kötelezettségként lehet kimutatni azokat a halasztott adókat, amelyek a jövőben az eszköz vagy kötelezettség könyv szerinti értéke és a számított könyv szerinti értéke közötti különbség miatt csökkentik vagy növelik a nyereségadó kötelezettséget. A halasztott adó szabályok alkalmazását a számviteli politikában szükséges rögzíteni. Fontos részletszabály, hogy a halasztott adószabályokat már a 2023-ban induló üzleti évre is lehet alkalmazni.

A globális minimumadóhoz kapcsolódó módosítások

A GloBE irányelv magyarországi implementációjához kapcsolódó törvény alapján, kiegészítő adókötelezettség alanyaivá válhatnak a globális nagyvállalatok magyar illetőséggel rendelkező leányvállalatai, fióktelepei és telephelyei. Olyan vállalatcsoportok tartozhatnak ide, amelyeknek az adóévet megelőző négy évből legalább kettőben a végső anyavállalati konszolidált beszámoló szerinti éves bevétele eléri, avagy meghaladja a 750 millió eurót.

Az adókötelezettséggel érintett társaságnak az érintett adóév kezdő napjától számított 12 hónapon belül bejelentést kell tennie. A bejelentést követően pedig az érintettek adóbevallás benyújtására lesznek kötelezettek a GloBE kiegészítő adó tekintetében. Ha a bevallás elkészítésére másik csoporttag kötelezett, akkor a belföldi csoporttag csak adatszolgáltatásra kötelezett.

A globális minimumadóhoz még számos részletszabály kapcsolódik, amit jelen cikkünkben terjedelmi okokból nem részletezünk, de hangsúlyozzuk, hogy ha felmerül az érintettség lehetősége, akkor cégcsoport szinten is körültekintően kell eljárni.

További hírek információk itt >>> News7.hu friss hírek